Ja, guter Punkt. Deutsche Post und Deutsche Telekom sind nicht Kapitalertragsteuerpflichtig in Deutschland. Damit kann man argumentieren, dass man die gerade als Deutscher halten sollte.

Aber abgesehen davon sind Dividenden gerade langfristig ineffizient. Weil du die Rendite heute schon versteuerst anstatt den Steuerstundungseffekt mitzunehmen. Und später in der Entnahmephase kannst du mit Dividenden nicht den Effekt mitnehmen, dass du bei Verkauf auch die Kostenbasis mitverkaufst, die du nicht versteuern musst.

Faktor 1 -- Steuerstundungseffekt

- Zum einen der bereits erwähnte Effekt der steuergestundeten Dividenden.

- Bei 2% Dividend Yield werden ja etwas mehr als 0,5% Steuern fällig -- jedes Jahr --, die sonst für euch arbeiten könnten.

Beispiel: Ihr beginnt im Jahr 0 mit €100.000 Kapital.

Der Kursgewinn pro Jahr beträgt 4%, die Dividenden 2% & ich nehme vereinfacht 25% Kapitalertragsteuern an.

Dann ist in Jahr 20 der Unterschied:

Szenario 1 -- Ausschütter mit Reinvestition

€291.776 mit Kostenbasis €175.572

Szenario 2 -- Thesaurierer

€320.714 mit Kostenbasis €100.000

Selbst wenn man jetzt direkt alles verkauft (um in Jahr 20 den thesaurierer maximal zu "bestrafen" für seine niedrigere Kostenbasis, dann bleibt nach den 25% Kapitalertragsteuern übrig:

- Szenario 1 €262.725

- Szenario 2 €265.535

Hier habt ihr also nach 20 Jahren einen Vorteil von 1.1% im Endvermögen und 2,8% auf die Einzahlungen bezogen.

Wem das zu wenig vorkommt, auch an folgendes denken:

Faktor 2 -- Entnahmephase

In der Entnahmephase finden viele es attraktiv, Dividenden zu bekommen -- statt verkaufen zu müssen.

Und vergessen dabei, dass hier Dividenden teurer sind, wieder wegen der Steuer.

Bleiben wir beim obigen Beispiel und möchten wir nun 2% brutto entnehmen.

Szenario 1 -- Ausschütter

Entnimmt 2% von den 291.776, brutto €5.836.

bezahlt darauf 25% Kapitalertragsteuern und hat also netto €4.377.

Szenario 2 -- Thesaurierer

- Verkauft 2% von den €320.714, brutto €6.414

- Davon sind 38% steuerfrei, weil er ja eine Kostenbasis von €100k hat, die er stückweise "mitverkauft".

- Hat also dank seiner Kostenbasis €100k nur 25% * 69% = 17,2% effektive Steuerlast.

- Netto blieben ihm nun €5.311 - satte 21% mehr als Szenario 1!

In einem realistischen Szenario wäre dieser Vorteil des Thesaurierers noch größer, da ich hier ja eine Einmalsumme angelegt & dann 20 Jahre gewartet habe.

D.h. die Kostenbasis ist relativ niedrig mit €100k von €320k -- in der Realität wird die Kostenbasis der verkauften Produkte oft höher sein, insb. wenn man bis zur Entnahmephase weiter investiert & ggf auch alle paar Jahre den ETF wechselt, damit man später zuerst die Posten mit niedrigen Kapitalzuwächsen verkaufen kann.

Gedämpft werden die Vorteile ggf wieder von eurer Gesamtsteuererklärung, falls ihr insgesamt nicht viel zu versteuerndes Einkommen hättet, und dadurch einen Teil der Kapitalertragsteuer zurück bekommt.

Dennoch bleibt im Schnitt ein gigantischer Vorteil, dem eigentlich keine Nachteile gegenüberstehen.

Man kann natürlich aus psychologischen Gründen (regelmäßige Ausschüttung wirkt motivierend) und insbesondere bis zur Ausschöpfung des Freibetrags Dividenden bevorzugen. Sollte aber ehrlich zu sich sein, dass man damit klare Nachteile in der erwarteten langfristigen Rendite hat.

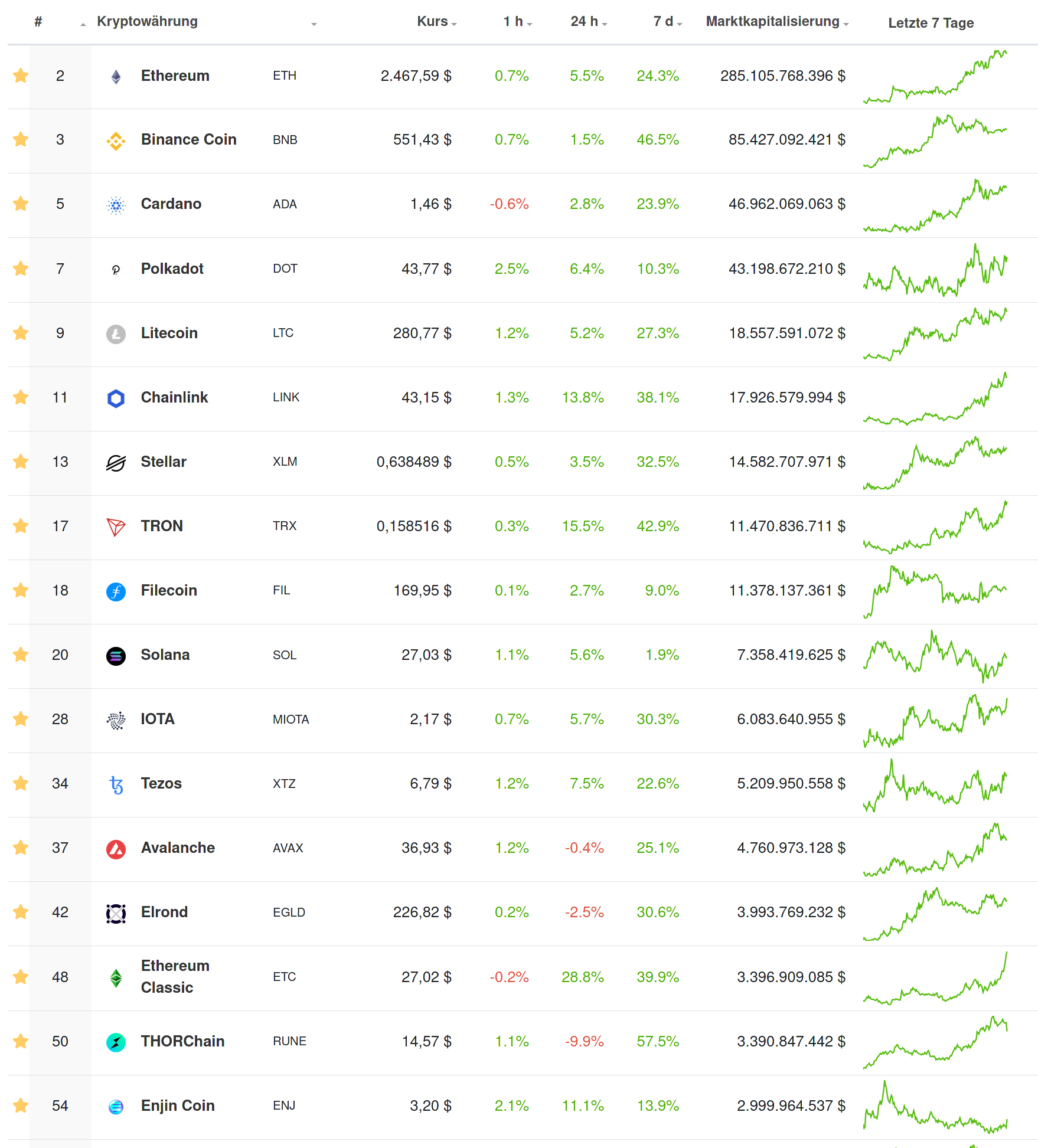

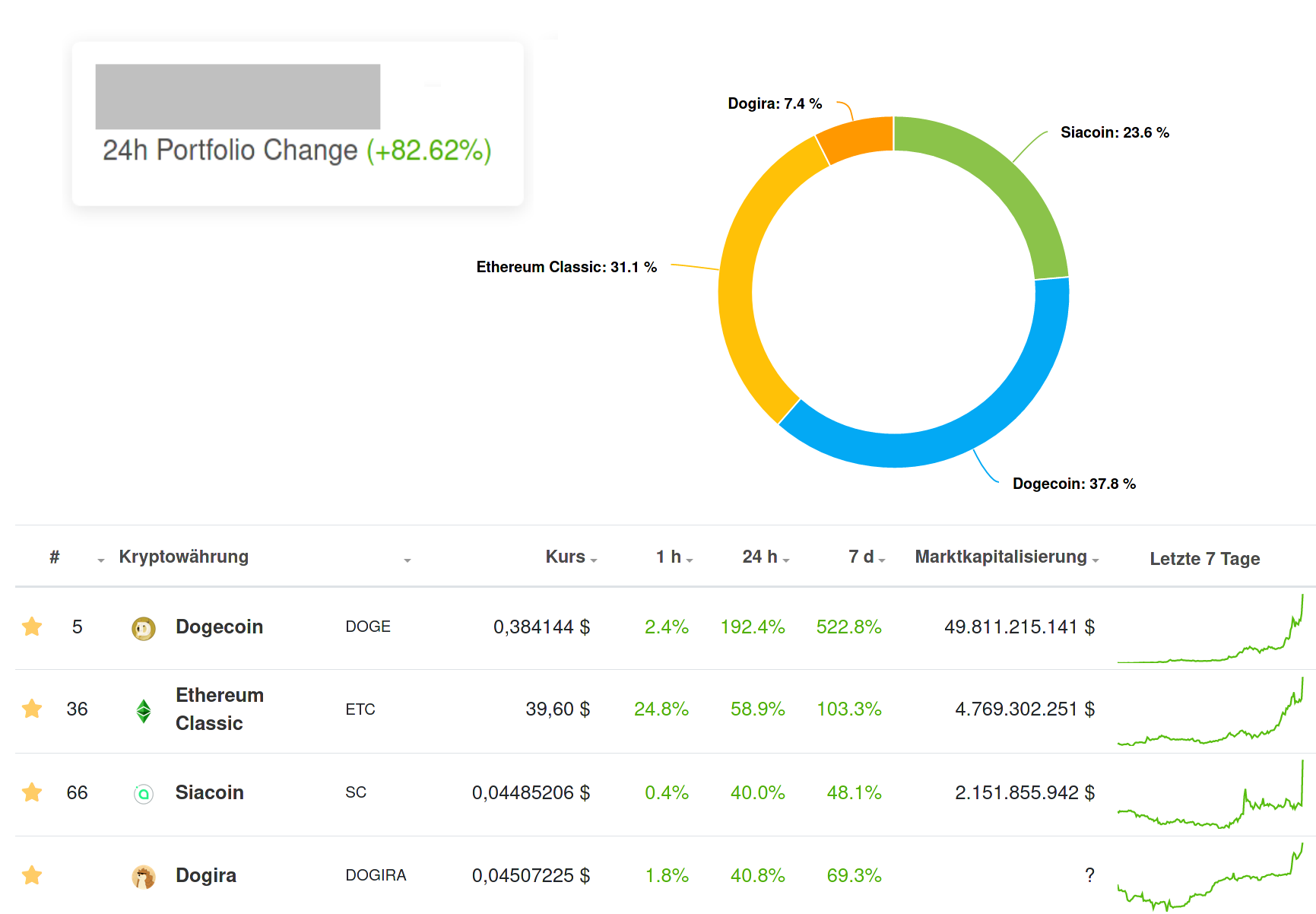

) Altcoins setzt, wird man (und hat man in der Vergangenheit) BTC/ETH in der Performance übertreffen. Einige werden bis Ende des Bullruns im Herbst/Ende des Jahres wahrscheinlich noch ein 10x hinlegen. Die Traderei war ja ganz witzig und ertragreich, aber auch stressig und zeitaufwendig. Da ich dafür jetzt die Zeit nicht mehr habe wird die Strategie sein 2/3 in BTC/ETH zu halten, Geld das ich jetzt noch nachschiebe in ETH weil ich da etwas mehr erwarte als BTC, den Rest auf ein paar Altcoins verteilen: ADA, LINK, DOT, SOL, VET, IOTA. Je nachdem wie es sich entwickelt schiebe ich auch bisschen hin und her. Etwas sicherere dafür niedrigere Zuwächse versprechen wohl LTC und BNB. Und dann den Ausstieg nicht verpassen...

) Altcoins setzt, wird man (und hat man in der Vergangenheit) BTC/ETH in der Performance übertreffen. Einige werden bis Ende des Bullruns im Herbst/Ende des Jahres wahrscheinlich noch ein 10x hinlegen. Die Traderei war ja ganz witzig und ertragreich, aber auch stressig und zeitaufwendig. Da ich dafür jetzt die Zeit nicht mehr habe wird die Strategie sein 2/3 in BTC/ETH zu halten, Geld das ich jetzt noch nachschiebe in ETH weil ich da etwas mehr erwarte als BTC, den Rest auf ein paar Altcoins verteilen: ADA, LINK, DOT, SOL, VET, IOTA. Je nachdem wie es sich entwickelt schiebe ich auch bisschen hin und her. Etwas sicherere dafür niedrigere Zuwächse versprechen wohl LTC und BNB. Und dann den Ausstieg nicht verpassen... .

.